お子さまやお孫さま等の大切な家族のために 資産を「わたす」世代

ご家族のためにあらかじめ考え、早いうちから準備しておくことが大切です。

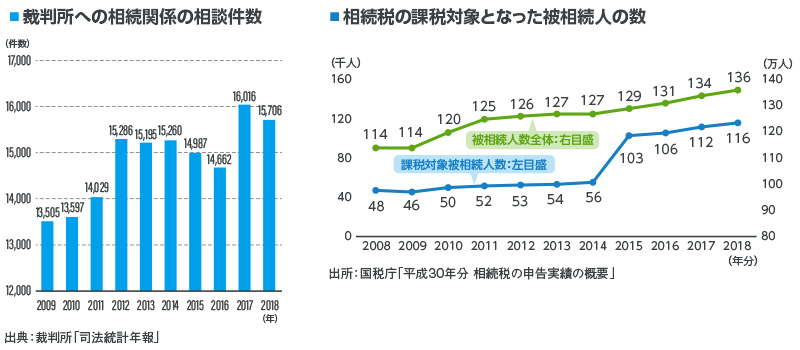

相続の現状について

相続に関する裁判所への相談数が多いことはご存知ですか?また、相続税の改正後は、課税対象となった被相続人数が改正前の約2倍に、課税対象となった被相続人の数は2018年に亡くなった方の約8.5%となっています。早めの相続対策をしておきましょう。

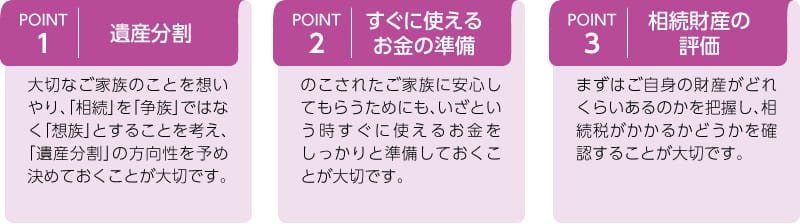

家族の幸せのために、相続をスムーズに進めるポイント

代表的な相続対策

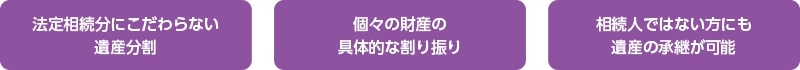

遺産分割準備

生命保険の活用

お金に宛名を付けられます。生命保険の場合、死亡保険金受取人をあらかじめ指定するため、将来誰がどれだけ受取るのか決めておくことができます。

遺言の作成

ご自身の財産の分け方は遺言で自由に決められます。

すぐに使えるお金の準備

生命保険を活用すれば、すぐに使える資金を現金で準備できます。

生命保険は原則、遺産分割協議の対象とならないため、受取人からの請求により比較的すみやかに支払われます。

相続財産の評価

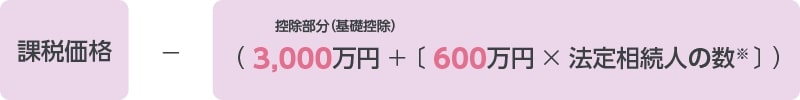

相続財産の評価によっては、相続税が発生します。相続税は基礎控除を超える分に対してかかります。

生命保険の活用

預貯金は100%相続税の課税対象となりますが、死亡保険金には特有の相続時税務取扱いがあります。

生命保険の死亡保険金には一定の相続税非課税枠があります。

【計算例】法定相続人が配偶者、長男、長女の3人の場合

課税される遺産総額

生前贈与

贈与税は、個人から財産をもらった場合に、そのもらった人に対してかかる税です。贈与税は贈与があったごとに課税されるものではなく、暦年(1月1日~12月31日)単位で受けた贈与財産の価額を合計し、そこから贈与税の基礎控除額(110万円)を控除した残額に税率を乗じて計算されます。したがって、1年間に贈与を受けた財産の合計額が110万円以下であれば、贈与税は課税されず、贈与税の申告をする必要もありません。

![贈与税額=[1年間の受贈財産の合計価額-基礎控除110万円]×税率-控除額](/contents/assets/images/kojin/lifeplan/plan4/image_08.jpg)

あなたにオススメ

トレンド